Digital transformation, niet enkel een duur hypewoord, maar ook iets wat we allemaal bij onze banken hebben zien gebeuren.

Het bankkantoor om de hoek is overgegaan in je bankapp, waarmee we alles in self-service kunnen gaan doen. Zelf sloot ik zo afgelopen maand een kleine renovatielening af via mijn bankapp, zonder enig contact met de bank zelf.

Een volgende stap in deze evolutie bij onze banken is de verdere stap naar Open Banking en API-First denken.

Euhm, wat is een API?

Voor wie hier al niet mee is, even een korte intro over het concept van een API.

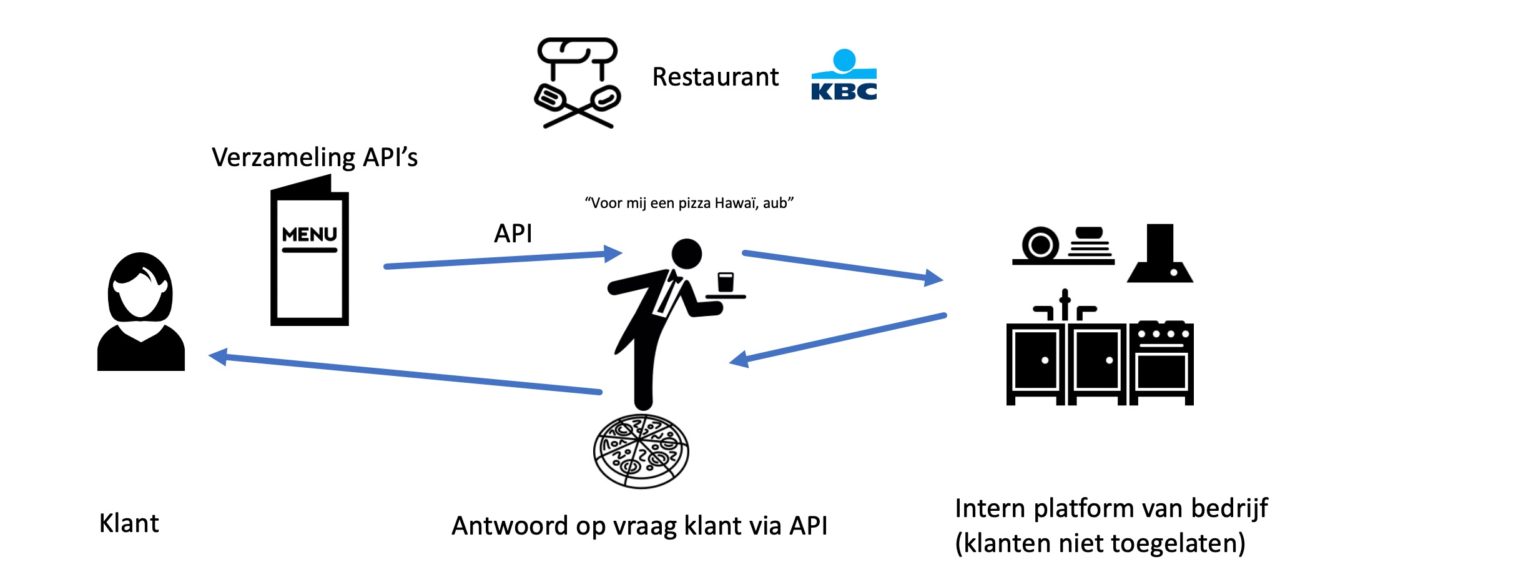

Een API (Application Programming Interface) is eenvoudig gezegd een toegangspoort tot je website/diensten/programma, waardoor er een bepaalde functie kan worden opgeroepen van buitenaf. Hierbij wordt er vast gedefinieerd wat de regels zijn en welk antwoord je mag verwachten.

Dit kan eenvoudig uitgelegd worden via deze stokoude tweet uit 2013.

Best API analogy I've seen: take a restaurant. The menu is the API, your order is the API call, the food from the kitchen is the response.

— Próspero Aarthi y Felicidad (@AarthiD) December 19, 2013

- Restaurant = Een bedrijf

- Klant van restaurant = consument

- Restaurant menu = documentatie met alle mogelijke functionaliteiten die via API’s beschikbaar zijn voor een developer

- Gerecht = Functionaliteit die met een API wordt voorzien

- Ober = API die de instructie van de klant naar de keuken brengt en het resultaat terug

- Keuken = Interne werking van platform waar het gerecht wordt gemaakt en waar de klanten geen toegang tot hebben of weten hoe alles nu juist werkt

Wat is Open Banking en is dat dan PSD2?

PSD2 (Payment Services Directive 2) is Europese regelgeving die in 2015 is aangenomen (en vanaf september 2019 van kracht is), waardoor je als bankklant jouw eigen banktransacties kan openstellen voor andere erkende partijen.

Hier is de laatste tijd veel over te doen, daar er enkele Fintech startups hier druk mee bezig zijn.

Ook tussen banken wordt dit nu reeds gebruikt, want in mijn KBC mobile app heb ik bijvoorbeeld mijn Argenta rekening en Paypal rekening hangen.

Open banking is daarna nog een stap verder gaan en dus niet enkel banktransacties van een zichtrekening naar buiten ontsluiten. Maar dus ook andere bank functionaliteiten inkomend en uitgaand gaan openstellen (in een gecontroleerde manier): verzekeringen, leningen, …

Waarom lanceert KBC een Developer platform?

De laatste jaren zijn we het ondertussen gewoon geworden van de SaaS startups, dat ze een dergelijk platform hebben. Denk maar aan een CRM platform, e-mailplatform of Facebook. Het is ondenkbaar geworden als je daar geen API documentatie zou kunnen vinden als developer.

Bij een evolutie naar API-first denken gaan we dit dan nu ook verwachten van onze bank, energiemaatschappij, NMBS (neen ze hebben dit nog niet), internetprovider, ziekenfonds, overheid…

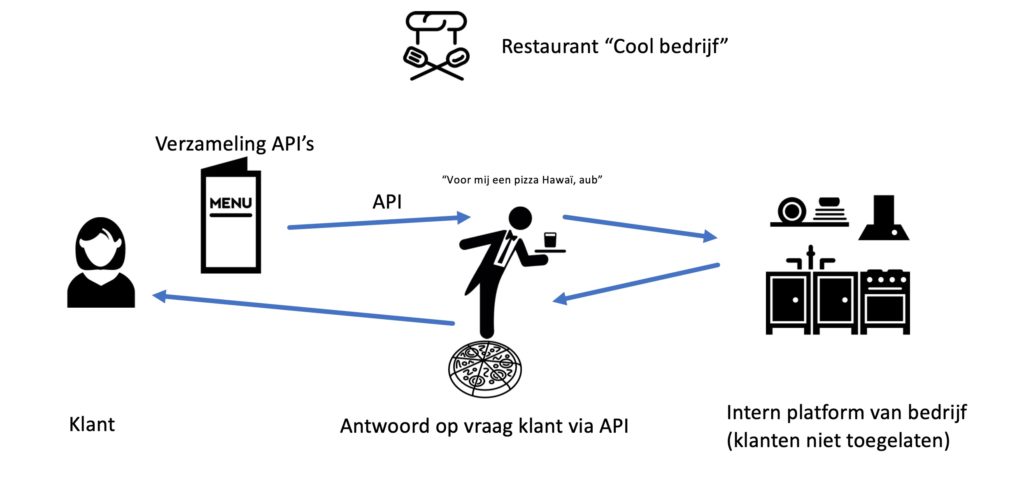

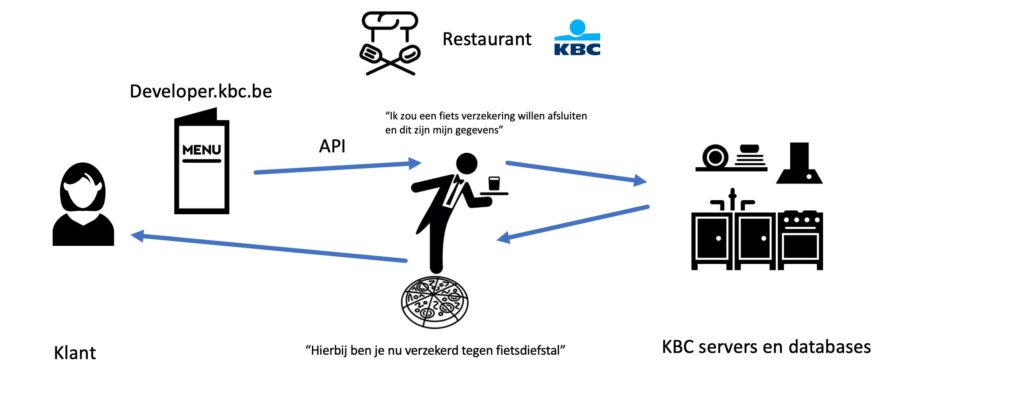

KBC maakt als bank nu een grote stap naar het voorzichtig openstellen van hun keuken via een menukaart.

In het vereenvoudigde schema van hierboven is het nieuwe developer platform van KBC nu de menukaart met mogelijke API integraties in het restaurant KBC. (Enja eigenlijk zou er nog Deliveroo moeten tussenzitten die de rol speelt van de website van de fietsenwinkel. 😉)

Op het KBC developer platform kan je je dus gaan registreren als developer en zo een zogenaamde API key (toegang-sleutel) aanvragen, technische API details vinden en toegang tot de sandbox (testomgeving) aanvragen.

🚦 Momenteel is dit aanvraagproces nog met manuele controles en de nodige wachttijd. Zo dien je een gebruikerscontract te tekenen via email. Ik kreeg al wel de feedback dat er aan dit proces hard wordt gesleuteld om digitaal ondertekenen te voorzien en het goedkeuringsproces te versnellen (maar security blijft natuurlijk een prioriteit en daarom wordt er niets overhaast). Ik hou jullie op de hoogte hiervan.

Zijn er al concrete voorbeelden te vinden?

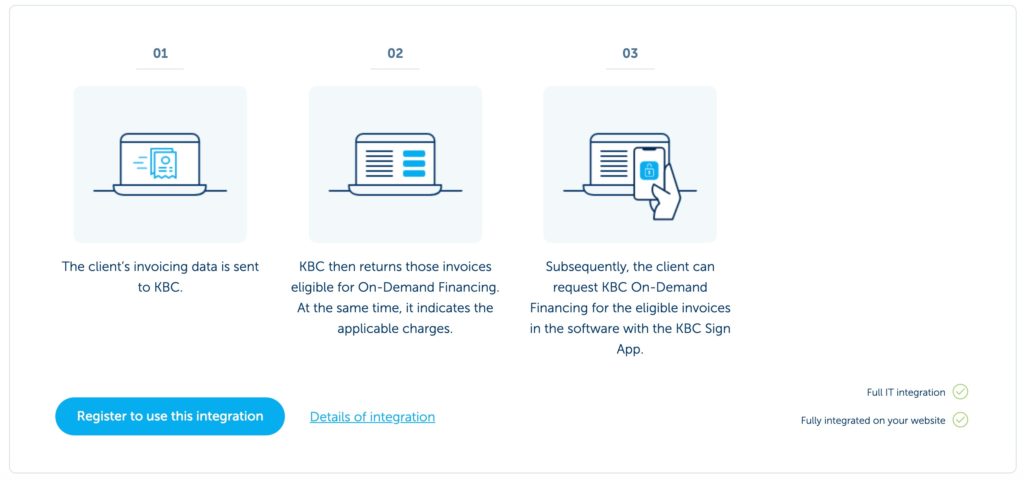

Een voorbeeld dat zeker relevant is in deze periode is de nieuwe factoring mogelijkheid, die reeds geïmplementeerd is binnen het Teamleader CRM (zie deze explainer blogpost met top infographic van Teamleader):

- 🤔 In het CRM kan je facturen aangeven die je via factoring direct wilt betaald zien door KBC.

- 🧾 De gegevens van die facturen worden via een API naar KBC verstuurd, die een risicoanalyse (kredietwaardigheid klant,…) doet en laat weten welke facturen mogelijk zijn voor deze feature en aan welk percentage.

- 💰 Na bevestiging in Teamleader betaalt KBC jouw openstaande facturen binnen de 24u en gaan ze er zelf voor zorgen dat ze het geld van die facturen van jouw klanten krijgen. Zeker in een tijd waar shortterm cashflow belangrijk is, kan dit een oplossing zijn voor bedrijven.

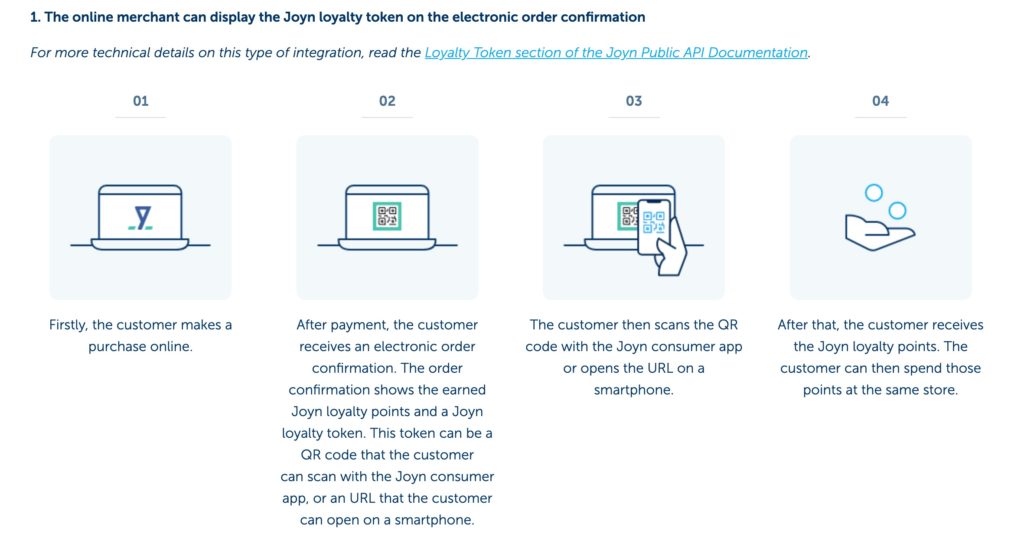

Een ander voorbeeld is de integratie met het spaarpuntensysteem van Joyn (waar KBC ook mee achter zit). Zo kan je eenvoudig in je webshop of horeca bestelgedeelte een Joyn QR-code gaan genereren, waardoor je klanten zo punten kunnen sparen.

Een eerste grote stap

Dit is een eerste stap richting het verder openstellen van het concept “bank“. Natuurlijk zijn er nog vele verdere mogelijkheden en zal dit de volgende jaren dan ook steeds verder uitgebouwd worden.

Zijn er functionaliteiten waar jullie soms reeds aan denken?

Disclosure

Deze blogpost is onderdeel van een samenwerking, waarbij Dailybits een vorm van vergoeding heeft verkregen als #advertentie of #sponsored. De inhoudelijke uitwerking is nog steeds de verantwoordelijkheid van Dailybits. Meer informatie in de disclaimer (artikel 8).